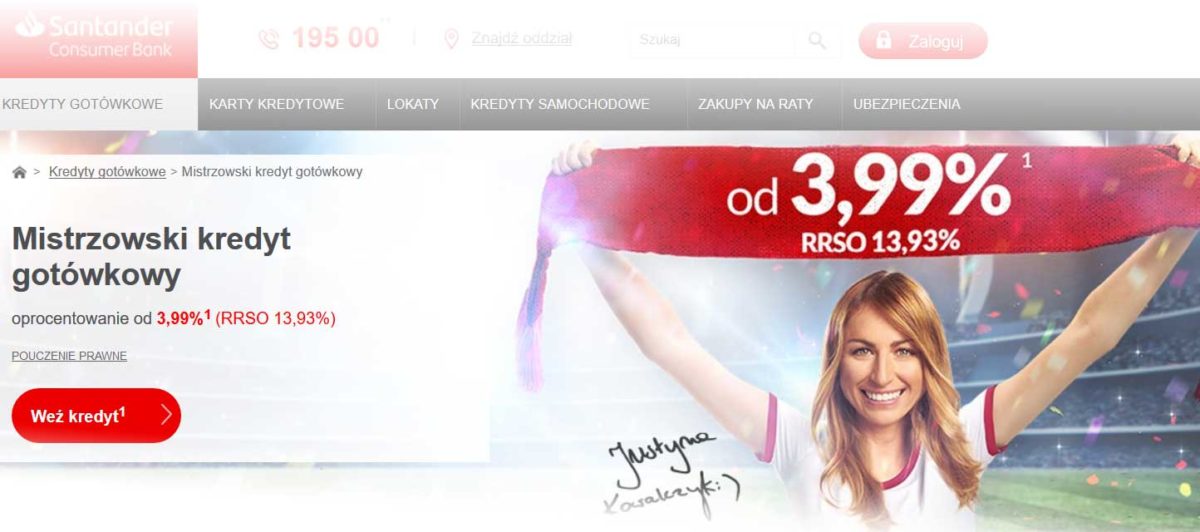

Szukasz dodatkowych środków pieniężnych na zaspokojenie potrzeb konsumpcyjnych? Nie wiesz, która oferta jest najlepsza dla Ciebie? Sprawdzamy kredyt gotówkowy Santander Consumer Bank. Czytaj dalej Kredyt gotówkowy Santander Consumer Bank

Tag: kredyt

Ranking Kredytów Gotówkowych – Marzec 2018

Ranking Kredytów Gotówkowych Marzec 2018 pomoże znaleźć Ci ofertę finansowania na dowolny cel. Kredyt gotówkowy to produkt skierowany do osób, które potrzebują środków finansowych bez wymagań ustanawiania zabezpieczenia. Główna zaletą kredytu gotówkowego jest możliwość otrzymania gotówki w krótkim czasie. Czytaj dalej Ranking Kredytów Gotówkowych – Marzec 2018

Ranking Kredytów Gotówkowych – Luty 2018

Ranking Kredytów Gotówkowych Luty 2018 pomoże znaleźć Ci ofertę finansowania na dowolny cel. Kredyt gotówkowy jest produktem przeznaczonym dla osób, które potrzebują środków finansowych bez konieczności ustanawiania zabezpieczenia. Główna zaletą jest możliwość otrzymania gotówki w krótkim czasie. Czytaj dalej Ranking Kredytów Gotówkowych – Luty 2018

Kredyt gotówkowy – co warto wiedzieć

Kredyt gotówkowy to produkt skierowany do osób, które potrzebują środków finansowych bez konieczności ustanawiania zabezpieczenia. Główna zaletą jest możliwość otrzymania gotówki w krótkim czasie. Ważne jest również, że środki możemy przeznaczyć na dowolny cel np. remont mieszkania, wymarzone wakacje, organizację wesela lub zakup samochodu. Mimo, że kwota kredytu gotówkowego jest niższa niż kredytu hipotecznego to warto zwrócić uwagę na koszty z nim związane. Sprawdziliśmy co warto wiedzieć przed podpisaniem umowy kredytowej. Czytaj dalej Kredyt gotówkowy – co warto wiedzieć

Kredyt hipoteczny a pożyczka hipoteczna

Kredyt hipoteczny a pożyczka hipoteczna – zastanawiasz się jakie są różnice? Który produkt jest dla mnie? Który produkt spełni moje potrzeby? Poniżej dokonamy porównania kredytu i pożyczki hipotecznej. Czytaj dalej Kredyt hipoteczny a pożyczka hipoteczna

Co ma wpływ na naszą zdolność kredytową?

Rozważasz zakup mieszkania? Potrzebujesz na ten cel kredyt hipoteczny? A może zastanawiasz się czy bank udzieli Ci kredytu na kwotę, którą potrzebujesz? Sprawdzimy co ma wpływ na zdolność kredytową oraz jak można ją poprawić.

Jak bank oblicza naszą zdolność kredytową?

Bank dokonuje obliczenia naszej zdolności kredytowej na podstawie analizy naszych przychodów oraz stałych wydatków. Następnie ocenia czy kwota, którą otrzyma z obliczenia wystarczy na pokrycie prognozowanej raty kredytu. Dodajmy, że rata kredytu nie powinna być wyższa niż 50% środków, które pozostały po odjęciu wszystkich stałych wydatków.

Najwyższą zdolność kredytową będą mieć osoby, które mają wysokie przychody oraz niskie koszty utrzymania. Ponadto banki również przy obliczaniu zdolności kredytowej często uwzględniają takie czynniki jak: nasze wykształcenie, źródło dochodów (zazwyczaj preferowane są osoby które posiadają umowę o pracę na czas nieokreślony, gdyż oznacza to stabilność przychodów).

Zdolność kredytowa a historia kredytowa

Jeżeli już podjęliśmy decyzję o nabyciu mieszkania za pomocą kredytu bankowego to składamy wniosek kredytowy. Bank dokona sprawdzenia naszej wiarygodności kredytowej w BIK czyli Biurze Informacji Kredytowej. Oznacza to dla nas, że na decyzję kredytową będzie miało wpływ terminowe regulowanie naszych zobowiązań w przeszłości. Dlatego też osoby, które posiadały w przeszłości kredyt gotówkowy nawet na niewielką kwotę i terminowo spłacały raty mogą być bardziej wiarygodne dla banku niż osoby, które nigdy nie posiadały zadłużenia. Oznacza to, że posiadamy historię kredytową, który ma wpływ na przyszłe zobowiązania kredytowe.

Jeżeli składamy wniosek o kredyt hipoteczny należy pamiętać, że wcześniejsze kredyty, które jeszcze nie zostały spłacone, jak również limity na kartach kredytowych oraz linie debetowe mają wpływ na obniżenie naszej zdolności kredytowej. Dlatego jeżeli to możliwe warto spłacić wcześniejsze zobowiązania oraz zmniejszyć limit na kartach kredytowych aby zwiększyć swoją zdolność kredytową.

Zdolność kredytowa a okres spłaty kredytu

Zdolność kredytowa ma również wpływ na wysokość raty kredytu. Jeżeli istnieje ryzyko, że prognozowana rata będzie zbyt wysoka to korzystnym rozwiązaniem jest wydłużenie okresu kredytowania. Posiadając większą liczbę rat obniżamy wysokość pojedynczej raty. Zazwyczaj istnieje możliwość wcześniejszej spłaty lub nadpłaty kredytu, stąd warto skorzystać z tego rozwiązania. Z drugiej strony dłuższy okres spłacania kredytu jest związany z wyższą sumą odsetek, które musimy zapłacić dla banku. Dlatego przed podjęciem decyzji dotyczącej długości umowy kredytowej warto rozważyć wszelkie argumenty, mając na uwadze możliwość wcześniejszej spłaty kredytu jeżeli będziemy posiadać dodatkowe środki.

Zdolność kredytowa a wysokość raty

Zazwyczaj składając wniosek kredytowy mamy do wyboru spłatę w ratach równych lub malejących. Co to oznacza? Jeżeli wybierzemy spłatę w ratach malejących to w początkowym okresie będziemy płacić wyższe raty oraz będą się one zmniejszać wraz z upływem czasu. Wprawdzie całkowite koszty kredytu będą niższe, lecz początkowe raty będą bardziej obciążać nasz budżet finansowy. Warto dodać, iż musimy posiadać również wyższą zdolność kredytową wybierając ten rodzaj rat. Natomiast równe raty oznaczają wyższe całkowite koszty kredytu, lecz są bardziej korzystne dla nas ze względu na niższą wysokość raty w pierwszych okresach spłaty. Dodajmy, że rata ta będzie w tej samej wysokości przez całkowity okres spłaty kredytu.

Zdolność kredytowa a drugi kredytobiorca

Jeżeli zdecydujemy się na zaciągnięcie kredytu wraz z drugą osobą to nasza zdolność kredytowa prawdopodobnie wzrośnie. Mogą to być nasi rodzice, małżonek lub partner/partnerka. Istotną wskazówką jest aby drugi kredytobiorca posiadał zdolność kredytową. Ważny jest także wiek kredytobiorcy, gdyż ma to wpływ na długość okresu kredytowania. Banki różnie wyznaczają maksymalny wiek kredytobiorcy, lecz górna granica wieku jest zazwyczaj ustalana w sposób aby ostatnia rata kredytu przypadała przed skończeniem 70 – 75 lat.

Zdolność kredytowa a wkład własny

Od 2017 roku minimalna suma wkładu własnego jaką musimy posiadać to aż 20% wartości nieruchomości. Wartość ta wzrastała o 5% rocznie od 2014 roku zgodnie z rekomendacją S wydaną przez Komisję Nadzoru Finansowego. Wkład własny to często kwota nieosiągalna w szczególności dla młodych ludzi, którzy rozpoczynają pracę zawodową.

A jak wpływa wysokość wkładu własnego na naszą zdolność kredytową? Wymagany minimalny wkład własny to obligatoryjne 20%, lecz może być też wyższy. Poza tym należy dodać, im jest to większa suma, tym wyższa jest nasza wiarygodność kredytowa. Jeżeli nie posiadamy wystarczających środków na wkład własny to istnieje możliwość wykupienia ubezpieczenia brakującego wkładu własnego. Wówczas w 2017 roku wymagany wkład własny musi wynosić co najmniej 10% wartości nieruchomości, którą planujemy zakupić.

Zdolność kredytowa a oferta banków

Każdy z banków może aktualnie prowadzić inną politykę związaną z udzielaniem kredytów hipotecznych. Stąd też ich obliczanie zdolności kredytowej może być zbliżone, lecz każdy przypadek jest traktowany indywidualnie. Dlatego też, jeżeli otrzymamy w jednej instytucji decyzje odmowną należy złożyć wniosek do innego banku.

Ciekawym rozwiązaniem, które pozwoli nam zaoszczędzić czas, jest również korzystanie z pośrednictwa finansowego. Często osoby te znają oferty wielu instytucji finansowych i służą pomocą w wybraniu oferty , która będzie odpowiednia dla nas.